本组漫画/张平原

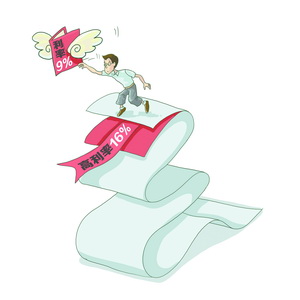

本报讯(记者 谭心怡 通讯员 海法宣)借贷公司为了吸引客户贷款,抛出假的低利率诱导,实际还款时却是用高利率来计算,究竟是怎么回事?近日,海沧法院发布一起金融借款合同纠纷案。

厦门某公司是一家持有金融许可证的金融贷款公司,其经营范围包括发放个人消费贷款等金融业务。

2020年11月,邓某(化名)看到该公司的贷款平台上写明借款利率9%,点开与该公司签订的《个人信用消费贷款合同》,只见合同上约定,借款人(邓某)借款金额为80000元,借款期数为48期,每月为一期,还款日为每月3日,借款期限自2020年12月至2024年12月止,借款利率为固定年利率:2020年11月1年期贷款市场报价利率(3.85%)+12.15%=16%,上述固定年利率按照综合年化总费率计算年利率为9%,还款方式为按月等额本息,按日计息,逾期违约金按日依未还本金余额0.02%计收。

邓某当时并没有看清楚合同上竟写有两种借款利率,合同签订后,厦门某公司于2020年12月向邓某账户转账借款本金80000元。2021年1月至2021年10月邓某按期偿还借款,共还款10期,之后未再还款,尚欠借款本金67240.6元。

厦门某公司遂向法院起诉,请求法院判令邓某偿还借款本金及利息(其中利息以67240.6元为基数,按合同约定的贷款利率16%/年,按日计息,从2021年10月开始计算至实际还款之日止)。

根据相关规定,所有贷款产品均应明示贷款年化利率。厦门某公司在贷款合同首页却约定了两种利率计算方式“固定年利率16%,按综合年化总费率为9%”。

根据《中华人民共和国民法典》第四百九十八条的规定,对格式条款的理解发生争议的,应当按照通常理解予以解释。对格式条款有两种以上解释的,应当作出不利于提供格式条款一方的解释。

所以在案涉合同约定不同利率计算方式的情况下,根据公平合理原则,应当以有利于借款人的综合年化利率为计算利率依据,即邓某的应付利息应以合同中约定的综合年化利率9%为标准进行计算。

综上,邓某的应付利息应以合同中约定的年化利率9%为标准进行计算,每次还款多出应付利息部分,应用于抵扣本金。据此计算,厦门某公司有权主张邓某返还本金及利息,利息自2021年10月起,以尚欠本金为基数,按年率9%计算至本金实际清偿之日止。厦门某公司主张的本息超出上述诉求部分,缺乏事实和法律依据,不予支持。

【法官说法】

谨防陷入“利率幻觉”

利率关系到借款人在合同项下的根本利益,在实践中一些贷款机构在约定利率时存在误导行为。

较为常见的是贷款机构在宣传业务时披露自行核算的“费率”或“年利率”,其简单地以贷款利息总额除以贷款总额,再除以总贷款年度,这相对于规范的年化利率计算,易导致金融消费者低估真实的贷款成本。

金融消费者在贷款时,应留意该产品的利率条款是否明确表述为“年化利率”,并注意是否存在砍头息、服务费等隐性增加贷款成本的约定,谨防陷入“利率幻觉”。

闽公网安备 35020302000782号

闽公网安备 35020302000782号